- RiuNet repositorio UPV

- :

- Investigación

- :

- Tesis doctorales

- :

- Ver ítem

JavaScript is disabled for your browser. Some features of this site may not work without it.

Buscar en RiuNet

Listar

Mi cuenta

Estadísticas

Ayuda RiuNet

Admin. UPV

Finite Difference Methods for nonlinear American Option Pricing models: Numerical Analysis and Computing

Mostrar el registro sencillo del ítem

Ficheros en el ítem

| dc.contributor.advisor | Company Rossi, Rafael

|

es_ES |

| dc.contributor.advisor | Jódar Sánchez, Lucas Antonio

|

es_ES |

| dc.contributor.author | Egorova, Vera

|

es_ES |

| dc.date.accessioned | 2016-09-01T09:02:03Z | |

| dc.date.available | 2016-09-01T09:02:03Z | |

| dc.date.created | 2016-07-18 | es_ES |

| dc.date.issued | 2016-09-01 | es_ES |

| dc.identifier.uri | http://hdl.handle.net/10251/68501 | |

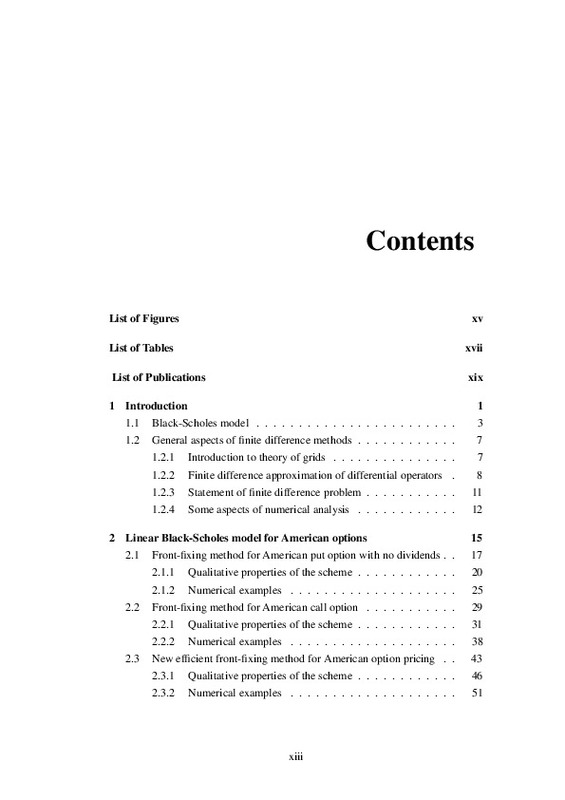

| dc.description.abstract | [EN] The present PhD thesis is focused on numerical analysis and computing of finite difference schemes for several relevant option pricing models that generalize the Black-Scholes model. A careful analysis of desirable properties for the numerical solutions of option pricing models as the positivity, stability and consistency, is provided. In order to handle the free boundary that arises in American option pricing problems, various transformation techniques based on front-fixing method are applied and studied. Special attention is paid to multi-asset option pricing, such as exchange or spread option. Appropriate transformation allows eliminating of the cross derivative term. Transformation techniques of partial differential equations to remove convection and reaction terms are studied in order to simplify the models and avoid possible troubles of stability. This thesis consists of six chapters. The first chapter is an introduction containing definitions of option and related terms and derivation of the Black-Scholes equation as well as general aspects of theory of finite difference schemes, including preliminaries on numerical analysis. Chapter 2 is devoted to solve linear Black-Scholes model for American put and call options. A Landau transformation and a new front-fixing transformation are applied to the free boundary value problem. It leads to non-linear partial differential equation (PDE) in a fixed domain. Stable and consistent explicit numerical schemes are proposed preserving positivity and monotonicity of the solution in accordance with the behaviour of the exact solution. Efficiency of the front-fixing method demonstrated in Chapter 2 has motivated us to apply the method to some more complicated nonlinear models. A new change of variables resulting in a time dependent boundary instead of fixed one, is applied to nonlinear Black-Scholes model for American options, such as Barles and Soner and Risk Adjusted Pricing models. Chapter 4 provides a new alternative approach for solving American option pricing problem based on rationality of investor. There exists an intensity function that can be reduced in the simplest case to penalty approach. Chapter 5 deals with multi-asset option pricing. Appropriate transformation allows eliminating of the cross derivative term avoiding computational drawbacks and possible troubles of stability. Concluding remarks are given in Chapter 6. All the considered models and numerical methods are accompanied by several examples and simulations. The convergence rate is computed confirming the theoretical study of consistency. Stability conditions are tested by numerical examples. Results are compared with known relevant methods in the literature showing efficiency of the proposed methods. | en_EN |

| dc.description.abstract | [ES] La presente tesis doctoral se centra en la construcción de esquemas en diferencias finitas y el análisis numérico de relevantes modelos de valoración de opciones que generalizan el modelo de Black-Scholes. Se proporciona un análisis cuidadoso de las propiedades de las soluciones numéricas tales como la positividad, la estabilidad y la consistencia. Con el fin de manejar la frontera libre que surge en los problemas de valoración de opciones Americanas, se aplican y se estudian diversas técnicas de transformación basadas en el método de fijación de las fronteras (front-fixing). Se presta especial atención a la valoración de opciones de múltiples activos, como son las opciones ''exchange'' y ''spread''. Esta tesis se compone de seis capítulos. El primer capítulo es una introducción que contiene las definiciones de opción y términos relacionados y la derivación de la ecuación de Black-Scholes, así como aspectos generales de la teoría de los esquemas en diferencias finitas, incluyendo preliminares de análisis numérico. El capítulo 2 está dedicado a resolver el modelo lineal de Black-Scholes para opciones Americanas put y call. Para fijar las fronteras del problema de frontera libre se aplican transformaciones como la de Landau y un nuevo cambio de variable propuesto. La eficiencia del método front-fixing mostrada en el capítulo 2 ha motivado el estudio de su aplicación a algunos modelos no lineales más complicados. En particular, se propone un cambio de variables que lleva a una nueva frontera dependiente del tiempo en lugar de una fija. Este cambio se aplica a modelos no lineales de Black-Scholes para opciones Americanas, como son el de Barles y Soner y el modelo RAPM (Risk Adjusted Pricing Methodology). El capítulo 4 ofrece una nueva técnica para la resolución de problemas de valoración de opciones Americanas basada en la racionalidad de los inversores. Aparece una función de la intensidad que se puede reducir en el caso más simple a la técnica de penalización (penalty method). Este enfoque tiene en cuenta el posible comportamiento irracional de los inversores. En la sección 4.2 se aplica esta técnica al modelo de cambio de regímenes lo que lleva a un nuevo modelo que tiene en cuenta el posible ejercicio irracional, así como varios estados del mercado. El enfoque del parámetro de racionalidad junto con una transformación logarítmica permiten construir un esquema numérico eficiente sin aplicar el método front-fixing o la conocida formulación de LCP (Linear Complementarity Problem). El capítulo 5 se dedica a la valoración de opciones de activos múltiples. Una transformación apropiada permite la eliminación del término de derivadas cruzadas evitando inconvenientes computacionales y posibles problemas de estabilidad. Las conclusiones se muestran en el capítulo 6. Se pone en relieve varios aspectos de la presente tesis. Todos los modelos considerados y los métodos numéricos van acompañados de varios ejemplos y simulaciones. Se estudia la convergencia numérica que confirma el estudio teórico de la consistencia. Las condiciones de estabilidad son corroboradas con ejemplos numéricos. Los resultados se comparan con métodos relevantes de la bibliografía mostrando la eficiencia de los métodos propuestos. | es_ES |

| dc.description.abstract | [CA] La present tesi doctoral se centra en la construcció d'esquemes en diferències finites i l'anàlisi numèrica de rellevants models de valoració d'opcions que generalitzen el model de Black-Scholes. Es proporciona una anàlisi cuidadosa de les propietats de les solucions numèri-ques com ara la positivitat, l'estabilitat i la consistència. A fi de manejar la frontera lliure que sorgix en els problemes de valoració d'opcions Americanes, s'apliquen i s'estudien diverses tècniques de transformació basades en el mètode de fixació de les fronteres (front-fixing). Es presta especial atenció a la valoració d'opcions de múltiples actius, com són les opcions ''exchange'' i ''spread''. Esta tesi es compon de sis capítols. El primer capítol és una introducció que conté les definicions d'opció i termes relacionats i la derivació de l'equació de Black-Scholes, així com aspectes generals de la teoria dels esquemes en diferències finites, incloent aspectes preliminars d'anàlisi numèrica. El 2n capítol està dedicat a resoldre el model lineal de Black-Scholes per a opcions Americanes ''put'' i ''call''. Per a fixar les fronteres del problema de frontera lliure s'apliquen transformacions com la de Landau i s'ha proposat un nou canvi de variable proposat. Açò porta a una equació diferencial en derivades parcials no lineal en un domini fix. L'eficiència del mètode front-fixing mostrada en el 2n capítol ha motivat l'estudi de la seua aplicació a alguns models no lineals més complicats. En particular, es proposa un canvi de variables que porta a una nova frontera dependent del temps en compte d'una fixa. Este canvi s'aplica a models no lineals de Black-Scholes per a opcions Americanes, com són el de Barles i Soner i el model RAPM (Risk Adjusted Pricing Methodology). El 4t capítol oferix una nova tècnica per a la resolució de problemes de valoració d'opcions Americanes basada en la racionalitat dels inversors. Apareix una funció de la intensitat que es pot reduir en el cas més simple a la tècnica de penalització (penal method) . Este enfocament té en compte el possible comportament irracional dels inversors. En la secció 4.2 s'aplica esta tècnica al model de canvi de règims el que porta a un nou model que té en compte el possible exercici irracional, així com diversos estats del mercat. L'enfocament del paràmetre de racionalitat junt amb una transformació logarítmica permeten construir un esquema numèric eficient sense aplicar el mètode front-fixing o la coneguda formulació de LCP (Linear Complementarity Problem). El 5é capítol es dedica a la valoració d'opcions d'actius múltiples. Una transformació apropiada permet l'eliminació del terme de derivades mixtes evitant inconvenients computacionals i possibles problemes d' estabilitat. Les conclusions es mostren al 6é capítol. Es posa en relleu diversos aspectes de la present tesi. Tots els models considerats i els mètodes numèrics van acompanyats de diversos exemples i simulacions. S'estu-dia la convergència numèrica que confirma l'estudi teòric de la consistència. Les condicions d'estabilitat són corroborades amb exemples numèrics. Els resultats es comparen amb mètodes rellevants de la bibliografia mostrant l'eficiència dels mètodes proposats. | ca_ES |

| dc.language | Inglés | es_ES |

| dc.publisher | Universitat Politècnica de València | es_ES |

| dc.rights | Reserva de todos los derechos | es_ES |

| dc.subject | Finite-difference methods | es_ES |

| dc.subject | Numerical analysis | es_ES |

| dc.subject | American options | es_ES |

| dc.subject | Front-fixing method | es_ES |

| dc.subject.classification | MATEMATICA APLICADA | es_ES |

| dc.title | Finite Difference Methods for nonlinear American Option Pricing models: Numerical Analysis and Computing | es_ES |

| dc.type | Tesis doctoral | es_ES |

| dc.identifier.doi | 10.4995/Thesis/10251/68501 | es_ES |

| dc.rights.accessRights | Abierto | es_ES |

| dc.contributor.affiliation | Universitat Politècnica de València. Departamento de Matemática Aplicada - Departament de Matemàtica Aplicada | es_ES |

| dc.description.bibliographicCitation | Egorova, V. (2016). Finite Difference Methods for nonlinear American Option Pricing models: Numerical Analysis and Computing [Tesis doctoral]. Universitat Politècnica de València. https://doi.org/10.4995/Thesis/10251/68501 | es_ES |

| dc.description.accrualMethod | TESIS | es_ES |

| dc.type.version | info:eu-repo/semantics/acceptedVersion | es_ES |

| dc.relation.pasarela | TESIS\9764 | es_ES |

| dc.description.award | Premios Extraordinarios de tesis doctorales | es_ES |

Este ítem aparece en la(s) siguiente(s) colección(ones)

-

Tesis doctorales [5389]